Từ sự kiện SCB…

Bài viết này phân tích một số vấn đề đặt ra và hàm ý chính sách cho Việt Nam từ sự kiện Ngân hàng TMCP Sài Gòn (SCB) vừa qua.

Các thông tin về SCB đã không được cung cấp đầy đủ và minh bạch từ cơ quan giám sát đến các công ty kiểm toán độc lập. Ảnh: LÊ VŨ |

Sức khỏe tài chính của SCB ra sao trước khi bị kiểm soát đặc biệt?

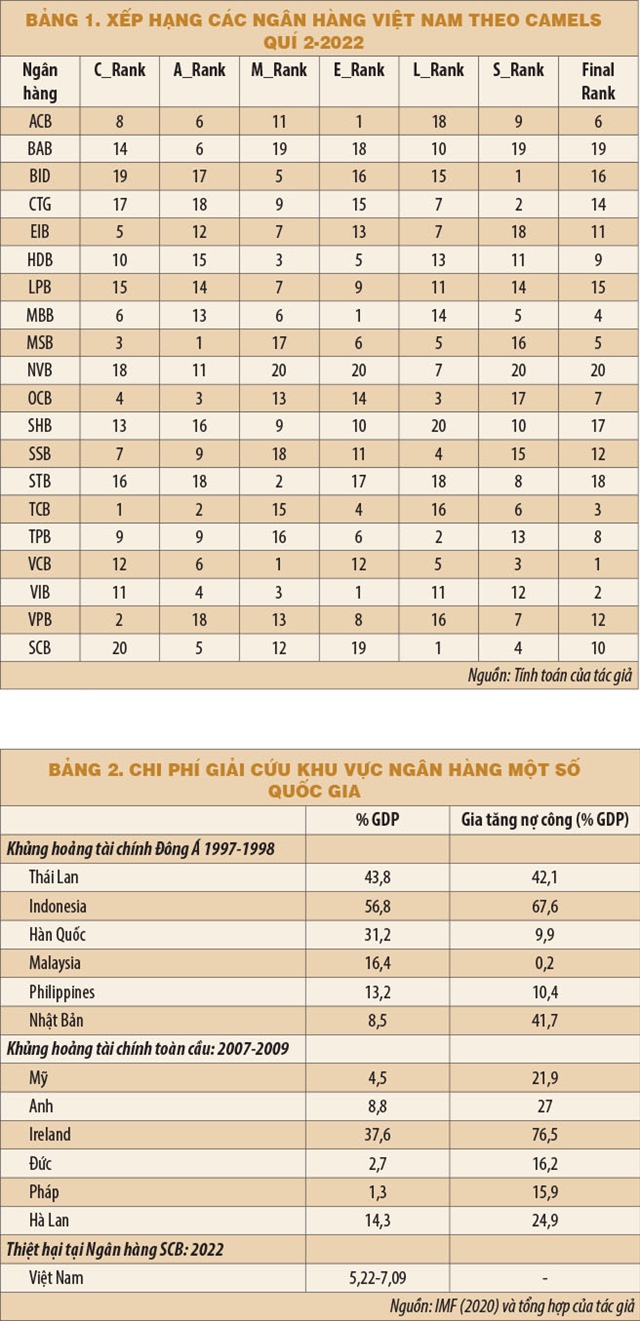

Theo báo cáo tài chính của SCB công bố vào quí 2-2022, thời điểm cuối cùng ngân hàng này công bố báo cáo tài chính ra công chúng (cho tới nay), nhóm nghiên cứu thực hiện đánh giá xếp hạng SCB và 19 ngân hàng niêm yết khác cùng thời điểm. Nhìn chung, tại thời điểm quí 2-2022, SCB có thứ hạng “tầm trung”, xếp hạng 10/20 ngân hàng.

Đáng chú ý là hai chỉ tiêu về vốn (capital) và sinh lời (earnings) đứng cuối bảng xếp hạng. Trong đó, tỷ lệ vốn chủ sở hữu so với tổng tài sản hay so với nợ phải trả đều ở mức 3%, thấp hơn so với trung bình từ 8-10% của các ngân hàng. Khả năng sinh lời thấp của SCB được lý giải một phần do chất lượng tài sản của SCB thấp vì các khoản cho vay tập trung đối với các công ty trong hệ sinh thái của Vạn Thịnh Phát. Ngoài ra, cần lưu ý rằng, các thông tin trên báo cáo tài chính được cung cấp bởi SCB đã không phản ánh đúng tình trạng tài chính thực tế của ngân hàng.

Kỷ luật thị trường có bị yếu?

Kỷ luật thị trường là một trong ba trụ cột trong khuôn khổ an toàn vốn của Hiệp định Basel. Kỷ luật thị trường bao gồm các hành động “trừng phạt” của người gửi tiền đối với các ngân hàng chấp nhận rủi ro cao trong hoạt động: (1) người gửi tiền sẽ yêu cầu một mức lãi suất cao hơn đối với các ngân hàng theo đuổi các chính sách đầu tư mạo hiểm; hoặc (2) người gửi tiền sẽ rút tiền gửi của mình khỏi các ngân hàng có rủi ro cao.

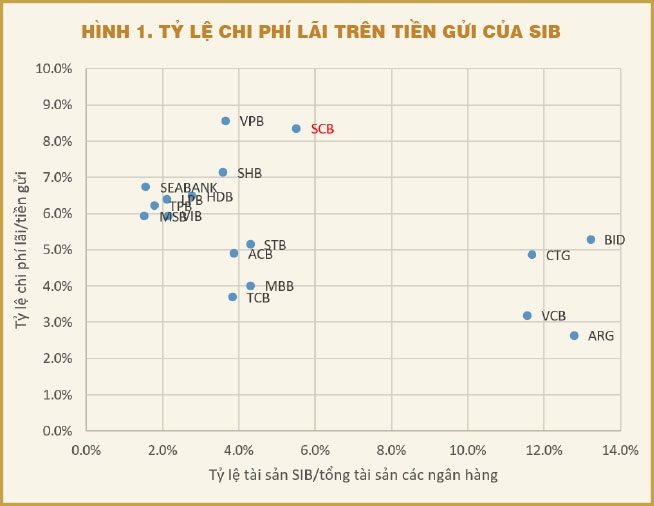

Nói cách khác, kỷ luật thị trường gây áp lực buộc các ngân hàng phải cải thiện hiệu quả hoạt động của mình. Hình 1 cho thấy, đối với nhóm ngân hàng có tầm quan trọng trong hệ thống (SIB), SCB là ngân hàng có tỷ lệ chi phí lãi trên tiền gửi cao nhất (đại diện cho kỷ luật thị trường). Điều này cho thấy lãi suất tiền gửi phản ánh rủi ro của ngân hàng như trường hợp SCB.

Tuy nhiên, mạng lưới an toàn tại Việt Nam có thể đã tạo ra tâm lý ỷ lại của người gửi tiền. Điều này được thể hiện qua sự kiện hệ thống ngân hàng đã trải qua ít nhất hai giai đoạn tái cấu trúc và kết quả là tiền gửi của người dân vẫn được bảo đảm, không có ngân hàng nào bị phá sản.

|

Luật các tổ chức tín dụng 2024 có một chương quy định việc can thiệp sớm đối với các tổ chức tín dụng, đây sẽ là các công cụ hỗ trợ cho NHNN và các cơ quan quản lý. Nhìn chung, các tác động trực tiếp và gián tiếp của các chương trình can thiệp vào hệ thống ngân hàng đều làm giảm rủi ro hệ thống. Tuy nhiên, tác động trực tiếp và gián tiếp của các chương trình can thiệp này đến nền kinh tế thực phần lớn là chưa rõ ràng. |

Để cơ chế kỷ luật thị trường vận hành hiệu quả thì những người tham gia thị trường phải được tiếp cận thông tin phù hợp và kịp thời. Các quy định công bố thông tin, kiểm toán độc lập bên ngoài và xếp hạng tín nhiệm công và tư đều làm tăng tính minh bạch và cho phép các bên tham gia thị trường có kỷ luật cao hơn.

Đối với trường hợp SCB, các thông tin về ngân hàng đã không được cung cấp đầy đủ và minh bạch từ cơ quan giám sát đến các công ty kiểm toán độc lập. Trước khi bị kiểm soát đặc biệt, SCB nằm trong danh sách 17 ngân hàng có tầm quan trọng hệ thống năm 2021 theo Quyết định 397/QĐ-NHNN.

Theo đó, các ngân hàng này sẽ chịu sự giám sát được hướng dẫn tại sổ tay giám sát ngân hàng do Thống đốc Ngân hàng Nhà nước (NHNN) ban hành. Tuy nhiên, cơ quan thanh tra sẽ có các đánh giá riêng phục vụ cho công tác quản lý chứ không phải là cung cấp thông tin cho thị trường.

Chi phí và lợi ích của các chương trình can thiệp vào hệ thống ngân hàng

Một khi khủng hoảng ngân hàng xảy ra, việc giải quyết khủng hoảng có thể gây ra tổn thất lớn về tài chính. Bảng 2 cho thấy chi phí giải cứu đối với các cuộc khủng hoảng ngân hàng đã từng xảy ra. Trong cuộc khủng hoảng tài chính Đông Á 1997-1998, Indonesia là quốc gia có chi phí giải cứu khu vực ngân hàng cao nhất với tỷ lệ hơn 56% GDP. Trong cuộc khủng hoảng tài chính toàn cầu 2007-2009, Mỹ và Anh có chi phí giải cứu khu vực ngân hàng lần lượt là 4,5% GDP và 8,8% GDP. Tại Ireland, các gói cứu trợ của chính phủ dành cho các ngân hàng có chi phí gần 38% GDP.

Cùng với việc giải cứu khu vực ngân hàng thì nợ công của các quốc gia cũng gia tăng mạnh (bảng 2). Tại Việt Nam, theo ước tính của các cơ quan chức năng thiệt hại của SCB từ 498.000 – 677.000 tỉ đồng, tương ứng từ 5,22 – hơn 7% GDP.

|

Bất kỳ việc can thiệp nào vào khủng hoảng ngân hàng đều có người được hưởng lợi. Những người được hưởng lợi nhìn chung khá khác nhau và tùy thuộc vào việc xem xét thời điểm nhận gói cứu trợ. Lợi ích các bên nhận được phụ thuộc vào việc gói cứu trợ từ tư nhân hay chính phủ. Khi công bố việc cứu trợ cho một tổ chức tài chính tư nhân, người được hưởng lợi có thể là các chủ nợ không được bảo đảm và không được bảo hiểm chứ không phải là chủ sở hữu. Ngược lại, lợi ích trực tiếp có thể thuộc về các cổ đông ngân hàng (vốn hóa vào giá cổ phiếu) khi những người tham gia thị trường tin rằng chủ sở hữu nhận được lợi ích từ chương trình cứu trợ trong tương lai.

Do vậy, bất kỳ sự thay đổi nào trong nhận thức về lợi ích nhận được của chủ sở hữu ngân hàng cũng sẽ làm thay đổi giá cổ phiếu của ngân hàng. Trong trường hợp SCB, việc NHNN kiểm soát đặc biệt đối với ngân hàng này và bảo đảm quyền lợi của người gửi tiền cho thấy người gửi tiền là những người nhận được lợi ích từ chương trình kiểm soát đặc biệt này.

Hàm ý cho Việt Nam

Một số hàm ý đặt ra cho Việt Nam từ sự kiện SCB như sau:

Thứ nhất, các tiêu chí đối với các ngân hàng trong danh sách SIB không được công bố và nội dung giám sát được hướng dẫn tại sổ tay giám sát ngân hàng được Thống đốc NHNN ban hành. Theo chúng tôi, việc NHNN đưa ra danh sách các ngân hàng có tầm quan trọng trong hệ thống là phù hợp với thông lệ thế giới, tuy nhiên, trong tương lai có lẽ các tiêu chí phân loại SIB cần được tiếp tục hoàn thiện.

Các ngân hàng được đưa vào danh sách SIB sẽ có được một số lợi thế nhất định như gia tăng sự nhận biết của khách hàng. Nhưng đồng thời, cũng đem đến các thách thức cho ngân hàng như: (1) gia tăng chi phí vốn; (2) đòi hỏi ngân hàng cần có những thay đổi cấu trúc và chiến lược hoạt động; (3) phải đáp ứng các vấn đề tuân thủ; và (4) vấn đề thanh khoản.

Thứ hai, Luật các tổ chức tín dụng 2024 có một chương quy định việc can thiệp sớm đối với các tổ chức tín dụng, đây sẽ là các công cụ hỗ trợ cho NHNN và các cơ quan quản lý. Nhìn chung, các tác động trực tiếp và gián tiếp của các chương trình can thiệp vào hệ thống ngân hàng đều làm giảm rủi ro hệ thống. Tuy nhiên, tác động trực tiếp và gián tiếp của các chương trình can thiệp này đến nền kinh tế thực phần lớn là chưa rõ ràng (xem thêm Berger, 2018).

Các chi phí của việc can thiệp bao gồm: chi phí của người nộp thuế; tạo ra tâm lý ỷ lại của thực thể nhận được hỗ trợ; tác động bất định của kỷ luật thị trường; phá vỡ tính cạnh tranh của thị trường; giảm hiệu quả của thực thể nhận được hỗ trợ; việc lựa chọn thực thể để can thiệp có thể dựa trên các yếu tố phi kinh tế hay mang tính liên kết chính trị. Đây là các vấn đề liên quan đến lợi ích và chi phí xã hội mà Việt Nam cần lưu ý khi đưa ra các chương trình can thiệp sớm trong tương lai.

Trần Hùng Sơn – Hồ Hữu Tín (Trường Đại học Kinh tế – Luật, ĐHQG TPHCM)

Nguồn VietStock