Theo các mô hình định giá, nếu giá cổ phiếu của Tổng Công ty Điện lực Dầu khí Việt Nam – CTCP (HOSE: POW) tiếp tục nằm dưới mức 10,700 đồng thì vẫn còn hấp dẫn cho việc đầu tư dài hạn.

Nhiệt điện khí chiếm hơn 50% trong cơ cấu nguồn

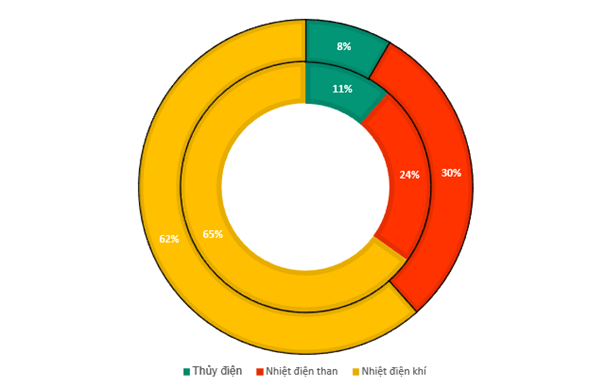

POW hiện sở hữu nhiều nhà máy điện (điện khí, điện than và thủy điện) với tổng công suất lắp đặt 4,205 MW. Trong đó, nhiệt điện khí chiếm tỷ trọng hơn 50% tổng công suất của POW. Nhà máy điện khí Cà Mau 1 & 2, Nhà máy điện khí Nhơn Trạch 2 và Nhà máy điện than Vũng Áng 1 là những nhà máy chiếm tỷ trọng lớn nhất trong cơ cấu sản lượng điện của POW.

Tỷ trọng sản lượng điện của POW năm 2022 (trong) và 2023 (ngoài)

(Đvt: Phần trăm)

Nguồn: POW

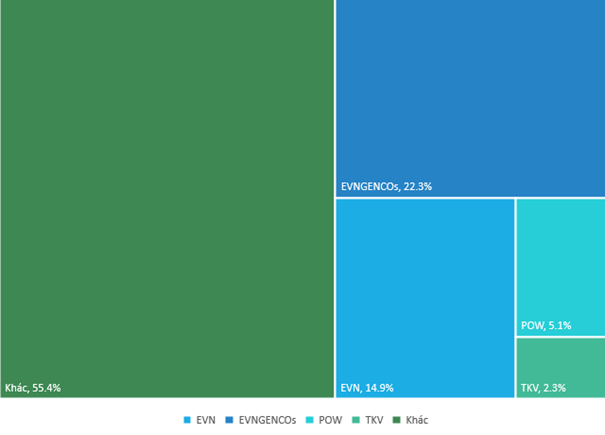

Sản lượng điện sản xuất và nhập khẩu toàn hệ thống năm 2023 là 280.6 tỷ kWh, tăng 4.56% so với năm 2022. Trong đó, điện sản xuất của các nhà máy điện thuộc công ty mẹ EVN chiếm khoảng 14.9%; các EVNGENCO chiếm khoảng 22.3%, POW chiếm 5.1%, TKV chiếm 2.3% và các nguồn khác chiếm khoảng 55.4%.

Thị phần ngành điện Việt Nam 2023 (theo sản lượng điện sản xuất)

(Đvt: Phần trăm)

Nguồn: EVN, POW và Hiệp hội Năng lượng Việt Nam

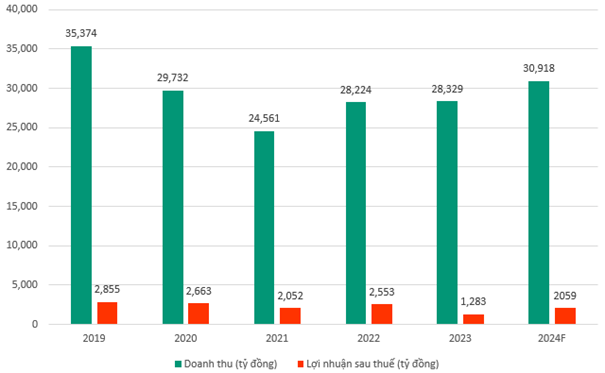

Kỳ vọng kết quả kinh doanh phục hồi trong năm 2024

Doanh thu và lợi nhuận sau thuế hợp nhất của POW, tính cho cả năm 2023, lần lượt là 28,329 tỷ đồng và 1,038 tỷ đồng, tương ứng tăng 0.37% và giảm 49.75% so với năm 2022. Điều này chủ yếu do hoạt động sản xuất bị gián đoạn khi hàng loạt nhà máy nhiệt điện chủ chốt gồm Vũng Áng 1, Cà Mau 2, và Nhơn Trạch 2 phải đại tu. Đồng thời, nhóm nhà máy thủy điện, gồm Hủa Na và Đakđrinh, có biên lợi nhuận cao nhưng sản lượng phát điện thấp dưới tác động của hiện tượng El Nino.

Trong năm 2024, kết quả kinh doanh của POW dự kiến sẽ phục hồi, do các nhà máy nhiệt điện chủ chốt không còn phải đại tu như năm trước. Đặc biệt, việc giá than nằm ở mức thấp sẽ giúp nhà máy Vũng Áng 1 được hưởng lợi lớn.

Kết quả kinh doanh của POW trong giai đoạn 2019-2024F

(Đvt: Tỷ đồng)

Nguồn: VietstockFinance

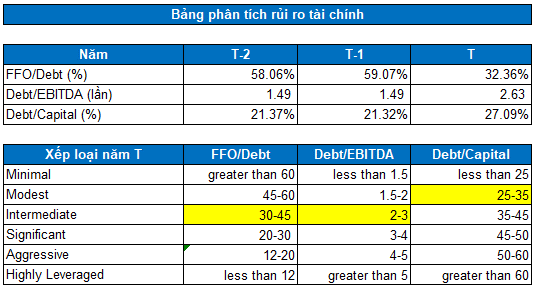

Rủi ro tài chính tăng từ mức Modest lên Intermediate

Dựa theo tiêu chuẩn Standard & Poor’s, các chỉ số đánh giá mức độ rủi ro tài chính của POW như FFO/Debt, Debt/EBITDA đã tăng từ mức Modest lên Intermediate (mức độ rủi ro trung bình) trong năm 2023. Điều này chủ yếu do hoạt động sản xuất của công ty bị gián đoạn khi hàng loạt nhà máy nhiệt điện chủ chốt phải đại tu. Bên cạnh đó, POW đã ký 2 hợp đồng vay lớn, bao gồm: 4,000 tỷ đồng từ Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) và 200 triệu USD (vay ECA không ràng buộc) từ Sace/SMBC trong năm 2023.

Nguồn: VietstockFinance

Định giá cổ phiếu

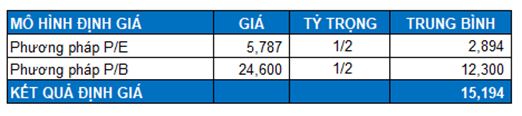

Mức P/E và P/B trung vị của các doanh nghiệp nhiệt điện tại Việt Nam lần lượt ở mức 12.9 lần và 1.69 lần. Với tỷ trọng tương đương giữa phương pháp P/E và P/B, người viết tính được mức định giá hợp lý của POW là 15,194 đồng.

Nếu giá thị trường của cổ phiếu POW nằm dưới mức 10,700 (chiết khấu khoảng 30% so với giá trị định giá) thì nhà đầu tư có thể mua vào cho mục tiêu đầu tư dài hạn.

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock