Thị trường chứng khoán là nơi diễn ra hoạt động phát hành, trao đổi mua bán các loại chứng khoán trung và dài hạn. Chứng khoán được phát hành để huy động vốn cho doanh nghiệp và chính phủ.

Trên sách vở là vậy.

Nhưng những ai đầu tư lâu năm đều hiểu thị trường chứng khoán cũng tương tự như…

…một khu chợ truyền thống hay siêu thị.

Ở đó cũng có kẻ mua, người bán và đủ loại hàng hóa.

Tuy nhiên, người ta sẽ không thể mua, bán một quả táo hay một cái bàn chải đã qua sử dụng trên thị trường.

Tuy nhiên, người ta sẽ không thể mua, bán một quả táo hay một cái bàn chải đã qua sử dụng trên thị trường.

Cũng không như ở ngoài chợ hay siêu thị, hàng hóa có thể cầm nắm và đem về nhà.

Trên thị trường chứng khoán chỉ có những mặt hàng ảo được giao dịch mà thôi.

Cụ thể thị trường chứng khoán được chia thành 2 loại đó là thị trường sơ cấp và thị trường thứ cấp.

Bạn phân biệt nó như thế nào?

Thị trường sơ cấp là nơi cổ phiếu lần đầu phát hành từ công ty để hút một nguồn vốn đầu tư – đây là cách giúp họ có thể huy động một số vốn trên thị trường chứng khoán.

Phần lớn những người mua trên thị trường sơ cấp là các tổ chức lớn hay quỹ đầu tư.

Thị trường thứ cấp, tại đây cổ phiếu được mua bán lại sau khi phát hành trên thị trường sơ cấp.

Người mua tại thị trường sơ cấp sẽ tiến hành mua bán đối với các nhà đầu tư chứng khoán khác trên thị trường.

Chính vì thế sẽ không có tiền mới được sinh ra mà chỉ là chuyển đổi quyền sở hữu chứng khoán giữa người mua và bán.

Đây cũng là nơi các nhà đầu tư cá nhân có thể tham gia giao dịch chứng khoán.

Họ mua bán cái gì với nhau trên thị trường chứng khoán?

Đó là các loại chứng khoán – tên gọi chung của chứng chỉ có thể chuyển đổi thành tiền.

Chứng khoán bao gồm các loại như cổ phiếu, trái phiếu, chứng quyền và một số công cụ tài chính trung và dài hạn khác.

Với đặc điểm đó thị trường chứng khoán trở thành nơi giải quyết nhu cầu vốn cho doanh nghiệp.

Nó huy động vốn từ các nguồn vốn nhỏ lẻ trong công chúng để đầu tư vào doanh nghiệp, các công trình của chính phủ.

Thị trường chứng khoán Việt Nam đã phát triển được gần 20 năm. Nhưng so với lịch sử 100 năm của các thị trường phát triển trên thế giới như Mỹ, Hong Kong…

Thị trường chứng khoán Việt Nam đã phát triển được gần 20 năm. Nhưng so với lịch sử 100 năm của các thị trường phát triển trên thế giới như Mỹ, Hong Kong…

Thị trường của chúng ta vẫn còn quá non trẻ và nhiều tiềm năng để phát triển.

Mặc dù, chứng khoán có nhiều loại nhưng ở Việt Nam hàng hóa giao dịch trên thị trường chưa thực sự phong phú.

Với nhà đầu tư cá nhân thì chứng khoán được giao dịch chủ yếu là cổ phiếu.

Ở Việt Nam thị trường chứng khoán có 2 dạng:

- Thị trường chứng khoán cơ sở

- Thị trường chứng khoán phái sinh

Điểm khác nhau?

Sự khác nhau giữa thị trường chứng khoán phái sinh và cơ sở

Điều khác biệt quan trọng nhất…

Là sự khác nhau về phương thức giao dịch giữa hai thị trường.

Thời điểm thanh toán của chứng khoán phái sinh là trong tương lai còn chứng khoán cơ sở là ngay sau giao dịch.

Chứng khoán phái sinh là các công cụ tài chính mà giá trị của chúng phụ thuộc vào giá của một tài sản cơ sở.

Tài sản cơ sở của chứng khoán phái sinh có thể là:

- Hàng hóa: nông sản, kim loại…

- Công cụ tài chính: cổ phiếu, trái phiếu…

|

Chứng khoán cơ sở |

Chứng khoán phái sinh |

|

| Thời điểm chuyển giao

chứng khoán |

Ngay sau khi giao dịch 2 ngày |

Một thời điểm trong tương lai |

| Số lượng phát hành |

Có giới hạn |

Không giới hạn |

| Bán khống chứng khoán |

Bị cấm hoặc hạn chế tại |

Tham gia vị thế bán mà |

| Số tiền cần để giao dịch |

Bằng tổng giá trị |

Một phần giá trị |

Thị trường chứng khoán phái sinh ở Việt Nam chỉ mới hoạt động từ 2017.

Sản phẩm đầu tiên ra mắt là hợp đồng tương lai dựa trên chỉ số VN30.

Thị trường chứng khoán phái sinh ra đời đã phát huy tốt 3 vai trò:

- Phòng ngừa rủi ro

- Giữ chân dòng tiền trên Thị trường chứng khoán

- Công cụ đầu tư kiếm lời trong ngắn hạn ngay cả khi thị trường xuống.

Mặc dù vậy…

Để kiếm lời trên thị trường này cũng chẳng hề đơn giản.

Bạn nên tìm hiểu các khái niệm cơ bản về chứng khoán phái sinh trước khi tham gia đầu tư trên thị trường này.

Vai trò của thị trường chứng khoán là gì?

Một thị trường chứng khoán hoạt động hiệu quả được coi là rất quan trọng đối với sự phát triển kinh tế.

Nó mang lại cho các công ty khả năng tiếp cận vốn nhanh chóng từ công chúng.

Đồng thời cũng là một kênh sinh lợi hiệu quả cho các nhà đầu tư.

Kênh dẫn vốn hiệu quả cho nền kinh tế

Sự hình thành nhu cầu vốn

Ở các quốc gia đang phát triển, nhu cầu về vốn trong giai đoạn đầu chủ yếu là vốn ngắn hạn. Nền kinh tế với sự tham gia đóng góp phần lớn là các doanh nghiệp nhỏ và vừa, thậm chí là các doanh nghiệp siêu nhỏ.

Do đó, các doanh nghiệp, hộ gia đình có thể dễ dàng đi vay tại các ngân hàng cho nhu cầu sử dụng vốn 1-2 năm hoặc dưới 1 năm.

Qua thời gian, nền kinh tế ngày càng phát triển, quy mô sản xuất của các doanh nghiệp ngày càng lớn.

Nhu cầu mua sắm thiết bị máy móc, đầu tư mở rộng nhà xưởng ngày càng tăng lên.

Những dự án này đòi hỏi doanh nghiệp phải có lượng vốn lớn hơn trước gấp nhiều lần, thời gian đầu tư cũng dài hơn.

Ví dụ:

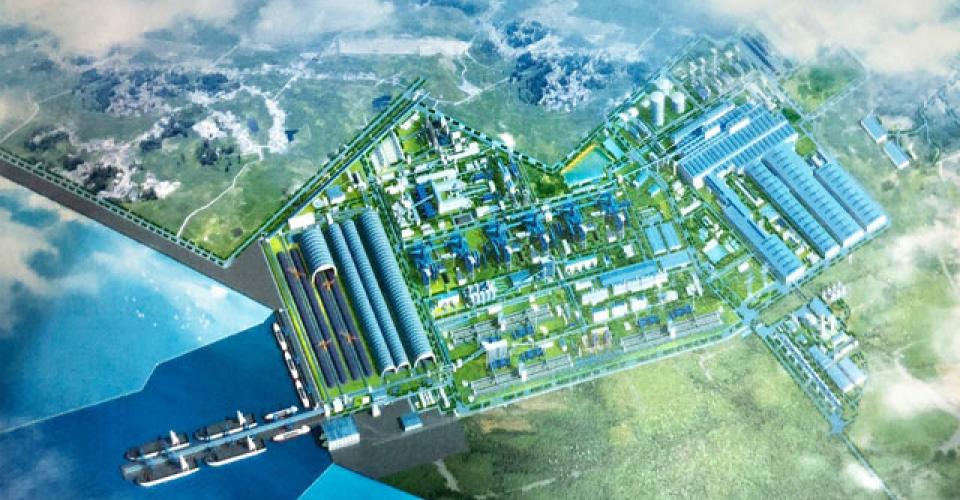

Để mở rộng quy mô sản xuất tập đoàn lên 4 triệu tấn/ năm, gấp đôi công suất hiện tại.

Hòa Phát quyết định xây dựng Khu liên hợp gang thép Dung Quất với tổng mức vốn đầu tư hơn 50.000 tỷ đồng, thời gian thực hiện dự án trong 5 năm.

Nguồn vốn tài trợ cho dự án 50% từ vay ngân hàng, 50% từ vốn chủ sở hữu và phát hành chứng khoán.

Nhu cầu về vốn dài hạn cho đầu tư phát triển ngày càng cao. Các ngân hàng không còn đủ nguồn lực đáp ứng toàn bộ nhu cầu vốn của nền kinh tế.

Khi đó, thị trường vốn hay cụ thể là thị trường chứng khoán đã ra đời nhằm huy động vốn của toàn xã hội.

Thị trường chứng khoán nơi cung cấp vốn trung, dài hạn cho nền kinh tế.

Trước khi có thị trường chứng khoán…

Nguồn vốn nhàn rỗi trong nền kinh tế của dân cư, doanh nghiệp hay chính phủ chỉ được dùng để gửi tiết kiệm trong các ngân hàng.

Thử hình dung, ta có một bể nước lớn nhưng số vòi nước là các ngân hàng lại không nhiều, năng lực điều tiết vốn của ngân hàng cũng có hạn.

Đồng nghĩa dòng chảy vốn sẽ bị hạn chế, phụ thuộc hệ thống ngân hàng trong khi nhu cầu xã hội là rất lớn.

Nền kinh tế có còn hiệu quả?

KHÔNG!

Nguy cơ vốn trong nền kinh tế bị ứ đọng và phân bổ không hiệu quả ngày một gia tăng.

Nhờ có thị trường chứng khoán, người có vốn nhàn rỗi và người có nhu cầu vốn đầu tư phát triển có thể dễ dàng gặp nhau, hợp tác trực tiếp mà không phải thông qua chủ thể trung gian là ngân hàng.

Thị trường chứng khoán có vai trò như hệ thống kênh rạch dẫn dắt nguồn vốn trong nền kinh tế.

Thông qua nó dòng vốn cả trong và ngoài nước sẽ “tự chảy chỗ trũng” đến các doanh nghiệp có nhu cầu lẫn năng lực sử dụng vốn hiệu quả.

Là một bộ phận quan trọng của Thị trường vốn.

Thị trường chứng khoán có thể huy động những nguồn vốn tiết kiệm nhỏ trong xã hội chỉ từ vài triệu cho đến hàng trăm tỷ đồng.

Nhờ đó tích tụ thành nguồn vốn khổng lồ, tài trợ cho doanh nghiệp, các tổ chức kinh tế và Chính phủ để phát triển sản xuất, mở rộng kinh doanh.

Kênh sinh lợi cho nhà đầu tư

Thị trường chứng khoán mang đến cho bạn những cơ hội chia sẻ lợi nhuận với các công ty đại chúng.

Bạn có thể thu lợi từ việc mua cổ phiếu theo một trong hai cách:

Đó là nhận cổ tức hàng năm hoặc…

Theo cách mà mọi người vẫn hay làm là kiếm lời từ chênh lệch giá.

Ví dụ: Bạn mua cổ phiếu ACB với giá 30.000 đồng/ cổ phiếu sau đó giá tăng lên 35.000 đồng.

Bạn sẽ nhận được 16.7% lợi nhuận từ khoản đầu tư bằng cách bán cổ phiếu.

Tuy nhiên để kiếm tiền từ đầu tư không chỉ đơn giản như vậy.

Bạn nên đọc thêm hướng dẫn Kiếm tiền từ chứng khoán để có phương pháp đầu tư hợp lý.

Những “người chơi” trên thị trường chứng khoán? Họ là ai?

Thị trường thì luôn có kẻ mua, người bán.

Vậy họ là ai? Ngoài họ ra còn ai tham gia trên thị trường này nữa?

Tôi và bạn sẽ cùng tìm hiểu ngay sau đây.

Doanh nghiệp

“Người chơi” đầu tiên phải kể đến là các doanh nghiệp.

Cổ phiếu của các công ty chính là hàng hóa trên thị trường chứng khoán.

Các công ty tham gia thị trường với mục tiêu huy động vốn cho hoạt động sản xuất kinh doanh.

Câu chuyện ngắn về Facebook

Những ngày đầu…

Những ngày đầu…

Facebook chỉ là một trang web đơn giản, có lẽ giá trị chưa bằng một chiếc Honda Vision 2018.

Nhưng đến hiện tại, Facebook đã trở thành 1 “đế chế” lớn mạnh với hơn 2 tỷ người dùng.

Tức gần một nửa dân số thế giới.

Bằng cách nào Facebook đã lớn mạnh nhanh như vậy?

Tất nhiên Mark Zuckerberg và những người bạn chẳng thể nào đủ tiền để biến Facebook thành như ngày nay.

Họ đã gọi vốn bằng cách bán cổ phần công ty cho các nhà đầu tư.

Và khoản đầu tư đầu tiên họ nhận được là 500.000$ từ Peter Thiel và Elon Musk – 2 cựu CEO PayPal.

Đây là cột mốc quan trọng cho sự phát triển nhanh chóng của mạng xã hội này.

Không chỉ dừng lại ở đó…

Tháng 5/2012, Facebook chính thức niêm yết trên sàn GDCK Nasdaq (Mỹ) với mức giá 38$/cp. Tương ứng giá trị vốn hóa hơn 100 tỷ USD.

Tuy nhiên, không ai dám chắc công ty nào sẽ tốt công ty nào không.

Tuy nhiên, không ai dám chắc công ty nào sẽ tốt công ty nào không.

Nếu công ty có danh tiếng tốt, các nhà đầu tư sẽ đầu tư cho công ty đó.

Những công ty không có danh tiếng hoặc vận hành không tốt sẽ gặp khó khăn trong quá trình bán cổ phiếu.

Đối với nhà đầu tư cá nhân…

Có rất nhiều cách để đánh giá một công ty tốt.

Và cách nhanh nhất tôi vẫn thường làm là học hỏi kinh nghiệm phân tích tài chính doanh nghiệp của Warren Buffett.

Nhà đầu tư

Không ai khác, bạn chính là những người cung cấp vốn cho thị trường chứng khoán.

Họ tham gia với mục đích kiếm lợi từ hoạt động đầu tư.

Có 3 dạng nhà đầu tư mà bạn cần phân biệt: nhà đầu tư tổ chức, nhà đầu tư cá nhân và nhà đầu tư nước ngoài.

Nhà đầu tư tổ chức

Hay còn gọi là Big Boys trên thị trường chứng khoán.

Họ thường có lợi thế về thông tin, tiềm lực tài chính và một chiến lược đầu tư dài hạn.

Chính những điều này giúp họ định giá hiệu quả hơn và có khả năng dẫn dắt thị trường.

Tuy nhiên, họ cũng có những bất lợi riêng.

Một chú voi dù to lớn khỏe mạnh đến đâu cũng không thể di chuyển nhanh và linh hoạt như đàn kiến.

Với nhà đầu tư tổ chức cũng vậy, để ra được một quyết định đầu tư phải qua rất nhiều quy trình.

Hơn thế nữa, mọi động thái của nhà đầu tư tổ chức đều bị cả thị trường chú ý.

Do đó, nếu các quyết định phải thay đổi thường xuyên sẽ gây tổn thất lớn cho họ.

Hay còn gọi là nhà đầu tư nhỏ lẻ, nhóm này thường chiếm số đông trên thị trường.

Bạn có thừa nhận với tôi rằng…

So với nhà đầu tư tổ chức, nhà đầu tư nhỏ lẻ sẽ yếu thế về thông tin và tiềm lực tài chính.

Tệ hơn nữa là nhóm này lại dễ bị ảnh hưởng bởi tâm lý đám đông.

Vì thế nhỏ phải có võ!

Nhà đầu tư cá nhân có thể dễ dàng xoay chuyển tình hình với số vốn nhỏ và quyền tự chủ trong các quyết định đầu tư.

Bạn hoàn toàn có thể “vào, ra” bất kỳ cổ phiếu nào một cách nhanh chóng.

Nhờ đó giúp bạn kiếm lợi hay thoát lỗ hiệu quả hơn.

Đôi khi việc theo chân người khổng lồ cũng là một chiến lược hay để đánh bại các tổ chức.

Nhà đầu tư nước ngoài

Ở Việt Nam nhà đầu tư nước ngoài có vai trò rất quan trọng.

9 tháng đầu năm 2018, nhà đầu tư nước ngoài đã chi gần 32.000 tỷ mua ròng, gấp đôi so với năm 2017.

Theo UBCKNN, năm 2019, nhà đầu tư nước ngoài đã mua ròng gần 7.516 tỷ đồng cổ phiếu, Chứng chỉ quỹ và mua ròng hơn 13.738 tỷ đồng trái phiếu, nâng tổng giá trị danh mục của nhà đầu tư nước ngoài lên khoảng 36,4 tỷ USD, tăng 11,6% so với cuối năm 2018.

Với thị trường cận biên như Việt Nam, nhà đầu tư nước ngoài có nguồn lực tài chính dồi dào cùng kinh nghiệm kinh doanh quý báu luôn được chào đón.

Bất kỳ cổ phiếu nào có sự tham gia của nhà đầu tư tổ chức nước ngoài đều tạo được sức hút trên thị trường.

Do đó, bạn nên theo dõi giao dịch của nhà đầu tư nước ngoài.

Biết đâu lại có ý tưởng cho một cơ hội đầu tư nào đó thì sao!

Công ty chứng khoán

Hoạt động của thị trường chứng khoán trước hết cần những người môi giới trung gian, đó là các công ty chứng khoán. Một định chế tài chính trên thị trường chứng khoán, thực hiện vai trò trung gian môi giới mua – bán chứng khoán.

Ngoài ra, CTCK còn tư vấn và thực hiện một số dịch vụ khác cho cả nhà đầu tư lẫn tổ chức phát hành.

Một số công ty chứng khoán hàng đầu tại Việt Nam hiện nay: VCBS, MBS, VDSC, SSI, VND.

Cơ quan quản lý

Đây là những cơ quan quản lý đảm bảo những “người chơi” tuân thủ “luật chơi” được quy định trước.

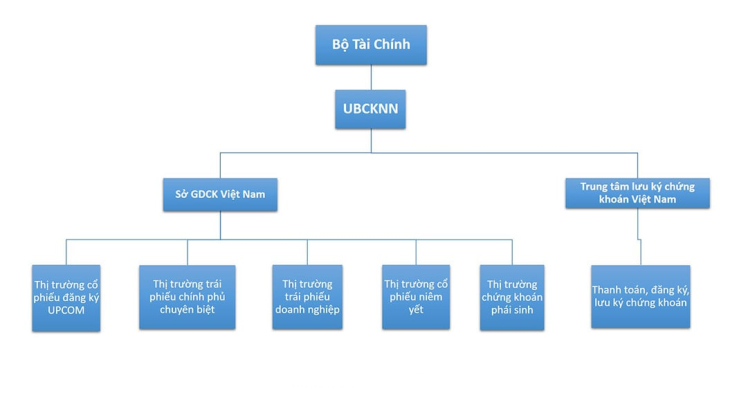

Ở Việt Nam, thị trường chứng khoán được quản lý bởi cơ quan cao nhất là Bộ Tài Chính.

Ở Việt Nam, thị trường chứng khoán được quản lý bởi cơ quan cao nhất là Bộ Tài Chính.

Tiếp đến là UBCKNN và cuối cùng là 2 cơ quan chuyên môn gồm:

- Sở giao dịch chứng khoán: trực tiếp vận hành các thị trường cổ phiếu, trái phiếu và chứng khoán phái sinh

- Trung tâm lưu ký chứng khoán: thực hiện chức năng thanh toán, đăng ký và lưu ký chứng khoán

Nhà đầu tư cá nhân muốn mua bán cổ phiếu phải làm thế nào?

Để hình dung được rõ hơn, bạn hãy nhớ lại ví dụ vừa rồi về Facebook.

Trước khi niêm yết trên sàn Nasdaq, Facebook sẽ phải tổ chức một phiên IPO.

Vậy thế nào là IPO?

IPO là gì?

IPO (viết tắt của Initial Public Offering) là việc chào bán chứng khoán lần đầu tiên ra công chúng. Khái niệm công chúng được hiểu là một số lượng nhà đầu tư đủ lớn với giá trị chứng khoán chào bán cũng đủ lớn.

Sau khi IPO một công ty cổ phần sẽ trở thành công ty đại chúng.

Khi đó những nhà đầu tư cá nhân như bạn sẽ có thể mua được cổ phiếu của những công ty này.

Ở Việt Nam, các phiên IPO thường được tổ chức tại HOSE và HNX.

Bạn có thể đến đó để đấu giá trực tiếp hoặc thông qua môi giới để đặt mua cổ phiếu.

Như đã nói ở trên, Các giao dịch mua/bán trong đợt IPO này sẽ hình thành nên thị trường chứng khoán sơ cấp.

Ví dụ về IPO

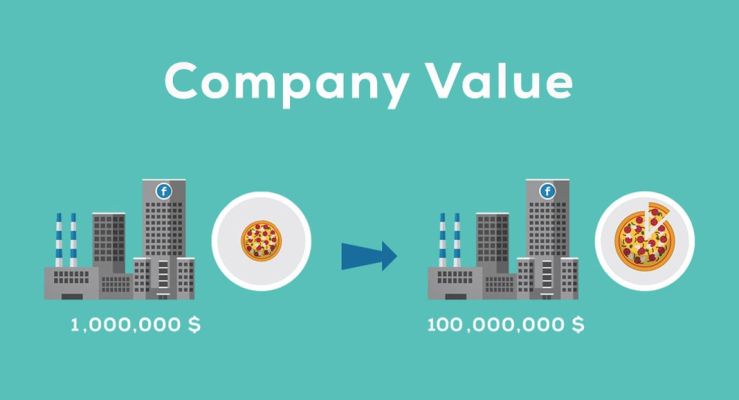

Nếu bạn coi giá trị cả một công ty là một cái Pizza.

Giá trị cổ phiếu bạn mua được trong phiên IPO này chính là một phần của miếng bánh.

Khi chiếc Pizza càng to.

Các miếng Pizza sẽ càng lớn.

Tương tự…

Khi Facebook gia tăng lợi nhuận bằng một kiểu kinh doanh mới.

Kích cỡ chiếc Pizza của công ty lại lớn thêm kéo theo đó là giá của cổ phiếu cũng tăng theo.

Điều này rất tốt cho cổ đông!

Cổ phiếu lúc đầu chỉ 38$ nhưng sau đó tăng lên 50$ và khi bán ra bạn sẽ lời 12$.

Nhưng thực tế là…

Các nhà đầu tư cá nhân sẽ rất khó để mua được cổ phiếu trong những phiên IPO.

Bởi những cổ phiếu nào tốt thì các nhà đầu tư tổ chức đều đã đặt mua trước.

Vậy không còn cách nào để mua cổ phiếu sao?

Có!

Sau phiên IPO, cổ phiếu sẽ được giao dịch trên thị trường thứ cấp.

Thị trường thứ cấp có hai dạng là tập trung và phi tập trung.

Mua bán trên thị trường tập trung

Thị trường này dành cho các cổ phiếu đã niêm yết.

Chúng được giao dịch tập trung tại các Sở Giao dịch Chứng khoán.

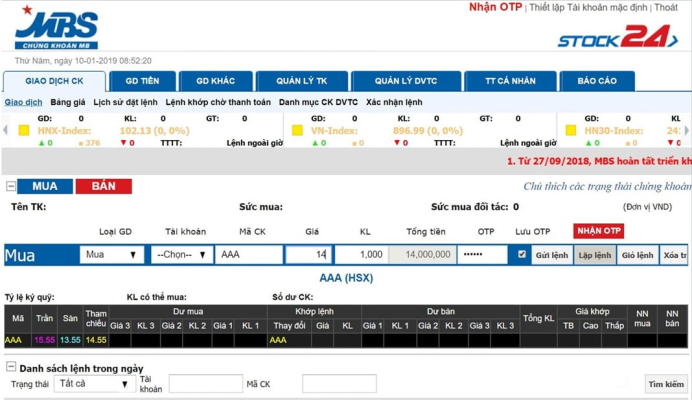

Để mua bán cổ phiếu trong trường hợp này…

Điều duy nhất bạn cần là một tài khoản chứng khoán và một chiếc máy tính có kết nối mạng.

Sau đó, bạn truy cập hệ thống giao dịch của công ty chứng khoán là có thể đặt lệnh mua bán một cách dễ dàng

Việc mở tài khoản chứng khoán thì hoàn toàn miễn phí và nhanh chóng.

Sau khi đã có tài khoản thì bạn chỉ cần truy cập hệ thống giao dịch của CTCK và đặt lệnh.

Tuy nhiên, bạn nên tìm hiểu trước:

- Hướng dẫn chi tiết cách chơi chứng khoán

- Cách đọc bảng giá chứng khoán

- 6 bộ lọc cổ phiếu áp dụng tốt nhất cho thị trường Việt Nam

… để mua bán cổ phiếu hiệu quả hơn.

Mua bán trên thị trường phi tập trung

Thị trường này dành cho các cổ phiếu chưa niêm yết hay còn gọi là thị trường OTC.

Theo quy định của luật chứng khoán Việt Nam…

Cổ phiếu của các công ty đại chúng đều phải thực hiện lưu ký trước khi giao dịch.

Nếu bạn muốn lưu ký chứng khoán hãy đến gặp các công ty chứng khoán. Họ sẽ làm miễn phí!

Và cũng như thị trường tập trung, để có thể mua bán trước tiên bạn vẫn cần một tài khoản chứng khoán.

Khác một điều là không có bảng điện để bạn xem giá.

Giao dịch được thực hiện thông qua thỏa thuận giữa người mua và người bán với sự chứng kiến của Công ty Chứng khoán.

Chỉ số chứng khoán là gì?

Hiểu đơn giản…

Chỉ số chứng khoán là thông tin thể hiện bình quân giá chứng khoán hiện tại so với giá chứng khoán bình quân thời kỳ gốc lựa chọn.

So sánh giá trị chỉ số giữa hai thời điểm khác nhau ta được sự biến động giữa hai thời điểm đó.

Nhờ đó bạn có thể đánh giá nhanh các công ty này đang làm tốt hay tệ và nền kinh tế chung.

Chỉ số chứng khoán mỗi quốc gia là khác nhau và gộp lại tạo nên một thị trường giao dịch toàn cầu.

VN-Index

Chỉ số VN-Index là chỉ số thể hiện xu hướng biến động giá của toàn bộ cổ phiếu niêm yết trên sàn giao dịch chứng khoán TP. HCM (HOSE).

VN-Index so sánh giá trị vốn hóa của toàn bộ thị trường so với giá trị vốn hóa thời điểm cơ sở ngày gốc 28/07/2000, ngày đầu tiên thị trường đi vào hoạt động.

Ví dụ: Chỉ số VN-Index ngày 31/12/2020 là 1,103.87, tức là Giá trị Thị trường của tất cả cổ phiếu niêm yết và giao dịch tại sàn HOSE đang lớn hơn 11 lần giá trị cơ sở.

VN30

Chỉ số VN30là chỉ số giá của 30 công ty niêm yết trên HOSE có giá trị vốn hóa và thanh khoản hàng đầu, đáp ứng các tiêu chí sàng lọc.

VN30 chọn thời điểm gốc để so sánh là ngày 02/01/2009.

HNX-Index

Chỉ số HNX-Index là chỉ số thể hiện xu hướng biến động giá của toàn bộ cổ phiếu niêm yết trên sàn giao dịch chứng khoán Hà Nội (HNX).

Phương pháp tính bằng cách so sánh tổng giá trị thị trường hiện tại của các cổ phiếu niêm yết với thời điểm gốc ngày 14/07/2005.

HNX30

HNX30 bao gồm 30 cổ phiếu có thanh khoản và giá trị vốn hóa tốt nhất trên thị trường cổ phiếu niêm yết của Sở GDCK Hà Nội.

Chỉ số này được tính toán và so sánh với thời điểm gốc là ngày 09/07/2012.

VN AllShare

VN AllSharelà chỉ số giá bao gồm cổ phiếu thành phần của VN100 và VN Small Cap.

Chỉ số VN AllShare chính thức triển khai vào ngày 24/10/2016, với 1.000 điểm cơ sở.

Chỉ số này có vai trò quan trọng tạo nền tảng cho chủ trương hợp nhất 2 Sở giao dịch chứng khoán Việt Nam.

VN AllShare chọn thời điểm gốc để so sánh là ngày 24/01/2014.

Tương lai nào cho thị trường chứng khoán Việt Nam?

Thị trường chứng khoán Việt Nam đã phát triển mạnh mẽ hơn về quy mô, không ngừng hoàn thiện về cấu trúc.

Và trở thành kênh dẫn vốn quan trọng của nền kinh tế.

Hơn thế nữa, thị trường chứng khoán Việt Nam ngày càng nhận được nhiều sự quan tâm của các nhà đầu tư trong và ngoài nước.

Trong đợt review hàng năm của FTSE Russell diễn ra vào tháng 9 vừa qua…

Chứng khoán Việt Nam tiếp tục được đưa vào danh sách theo dõi nâng hạng lên thị trường mới nổi thứ cấp (Secondary Emerging).

Theo quy định, một thị trường cần ở trong diện theo dõi ít nhất là một năm trước khi FTSE xem xét thông báo nâng hạng.

Và sau đó, là một năm nữa trước khi được chính thức nâng hạng.

Chúng ta đang có một chính phủ kiến tạo với quyết tâm cải cách thể chế mạnh mẽ.

Và chính thức coi kinh tế tư nhân, phát triển kinh tế tư nhân là trụ cột quan trọng để phát triển kinh tế – xã hội.

Đây được coi nền tảng cơ bản cho sự phát triển của thị trường chứng khoán Việt Nam thời gian tới.

Cùng với những con số tăng trưởng kinh tế ấn tượng gần đây…

Triển vọng tương lai cho thị trường chứng khoán Việt Nam có rất nhiều điểm tích cực để chờ đợi.

Thị trường chứng khoán đã xuất hiện trên thế giới cách đây hàng thế kỷ, nhưng mới hình thành tại thị trường Việt Nam cách đây hơn 20 năm.

Lịch sử thị trường chứng khoán Việt Nam

Mở đầu bằng việc thành lập Ủy ban Chứng khoán Nhà nước Việt Nam vào ngày 28-11-1996 theo Nghị định số 75/CP của Chính phủ, 2 năm sau đó, thị trường chứng khoán Việt Nam chính thức được khai sinh khi Nghị định số 48/CP của Chính phủ được ký vào ngày 11-7-1998.

Ngay trong ngày hôm đó, Chính phủ cũng ký quyết định thành lập Trung tâm Giao dịch Chứng khoán và sẽ đặt cơ sở tại TP.HCM và Hà Nội.

Chưa đầy 2 năm sau đó, ngày 28-7-2000, Trung tâm Giao dịch Chứng khoán TP.HCM (TTGDCK TP.HCM) đã chính thức đi vào hoạt động, thực hiện phiên giao dịch đầu tiên với 2 mã cổ phiếu REE và SAM.

Không lâu sau đó, Trung tâm Giao dịch chứng khoán (TTGDCK) Hà Nội cũng chính thức ra mắt vào ngày 8/3/2005. Nếu như TTGDCK TP.HCM là nơi niêm yết giao dịch chứng khoán của những công ty lớn, thì TTGDCK Hà Nội là nơi tập trung niêm yết của các doanh nghiệp vừa và nhỏ.

Trong hơn 20 năm qua, thị trường chứng khoán Việt Nam trải qua khá nhiều biến động, nhưng cũng đang phát triển ngày càng mạnh mẽ, qua nhiều giai đoạn khác nhau.

Giai đoạn từ 2000-2005 đánh dấu khởi đầu của thị trường chứng khoán, hay còn được coi là giai đoạn chập chững tập đi. Trong suốt giai đoạn này, vốn hóa thị trường chỉ đạt mức trên dưới 1% GDP, gần như không có thay đổi gì nhiều.

Tuy nhiên qua giai đoạn bắt đầu từ năm 2006, khi Luật Chứng khoán được Quốc ban hành và chính thức có hiệu lực từ đầu năm 2007, đã dần cải thiện những bất cập, xung đột với các văn bản pháp lý khác, giúp thị trường chứng khoán Việt Nam có khả năng hội nhập hơn với các thị trường vốn quốc tế và khu vực.

Thị trường chứng khoán Việt Nam trở nên an toàn minh bạch hơn, tăng khả năng quản lý giám sát cho các cơ quan quản lý nhà nước.

![]()

Về quy mô thị trường, năm 2006 đánh dấu bước nhảy vọt mạnh mẽ khi đạt 22,7% GDP, con số thậm chí tiếp tục tăng mạnh tới mức trên 43% vào năm 2007.

Tất nhiên “có lên thì phải có xuống“, do ảnh hưởng của thị trường tài chính và nền kinh tế trong nước và thế giới, năm 2008 là một năm “thị trường buồn” với mức vốn hóa thị trường giảm mạnh, xuống còn 18% GDP.

Qua năm 2009, thị trường bắt đầu hồi phục nhẹ với vốn hóa thị trường đạt 37,71% GDP. Đi kèm với sự phục hồi này là sự gia tăng đáng kể của các công ty niêm yết trên thị trường.

Và tính đến thời điểm hiện tại, mức vốn hóa thị trường đã tăng thần tốc lên tới hơn 82% GDP, thể hiện sự bùng nổ của thị trường chứng khoán.

Thị trường chứng khoán Việt Nam hiện đang và sẽ còn tiếp tục phát triển mạnh mẽ trong những năm tới, các nhà đầu tư hãy nắm bắt cơ hội để tham gia vào thị trường trước khi chuyển qua giai đoạn bão hòa.